Změna uspořádání světa

„I ta nejobtížnější témata mohou být vysvětlena tomu nejpomalejšímu člověku, pokud si o nich ještě nevytvořil názor, ale ani ta nejjednodušší věc nemůže být objasněna tomu nejinteligentnějšímu člověku, pokud je pevně přesvědčen – a to bez jakýchkoliv pochybností – že ví, jak se věci mají.“

– Lev Nikolajevič Tolstoj, ruský spisovatel

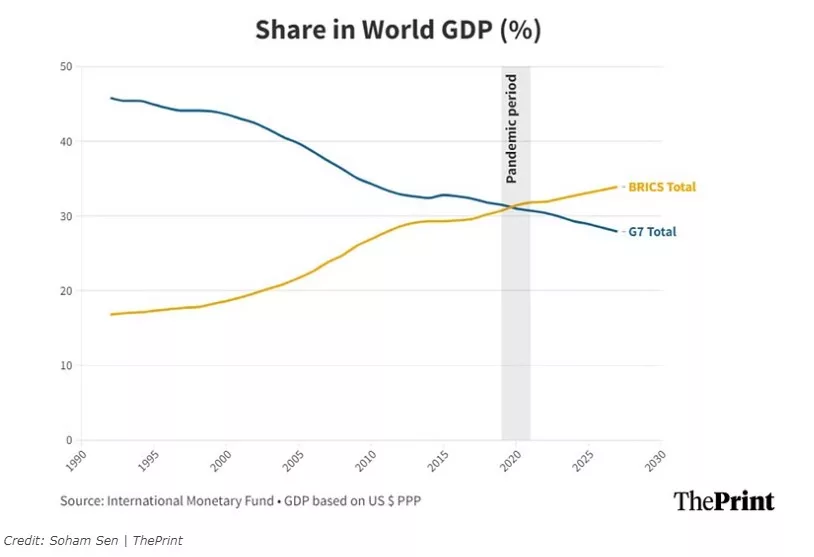

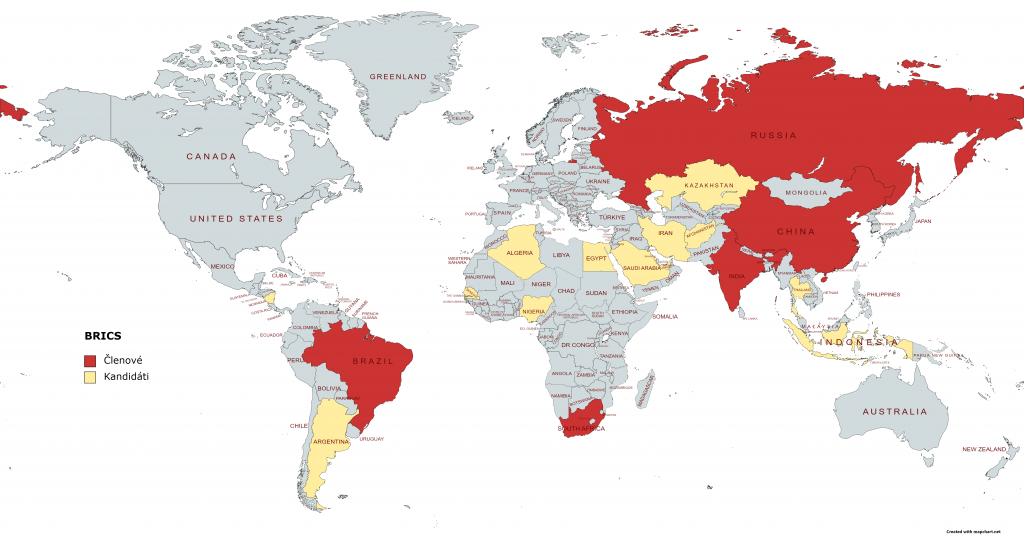

Východ reprezentovanými zeměmi BRICS spolu s jejich partnery jsou na ekonomickém vzestupu a dokonce se podle mnoha ukazatelů staly ekonomicky silnějšími než země skupiny G7.

Tak se dá v jedné větě shrnout, co se teď ve světě děje a zároveň to vysvětluje všechen ten zmatek kolem. Nějakou dobu potrvá, něž se mezinárodní vztahy přeorganizují a urovnají, nicméně už teď je jasné, že tzv. unipolární svět, tedy svět, kde je ekonomicky a vojensky dominantní pouze jedna skupina či stát, je u konce. Loni jsme vykročili do světa, co je multipolární. V předchozím díle této série jsme se zaměřili primárně na Západ a v tomto se naopak zaměříme na Východ (odkaz na předchozí díl zde).

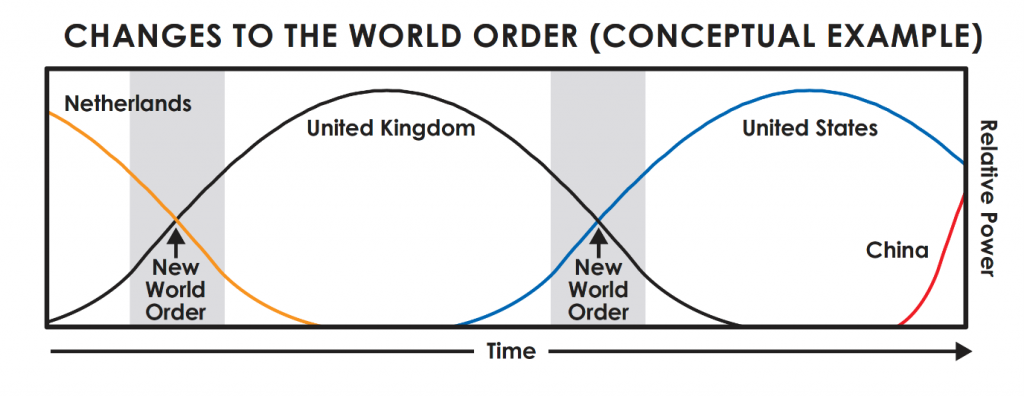

Následující obrázek principiálně vysvětluje, co se ve světě odehrává.

Ten pochází z knihy „Principles for Dealing with the Changing World Order: Why Nations Succeed and Fail“, což se dá volně přeložit jako „Principy pro vypořádání se s měnícím se uspořádáním světa: Proč národy prosperují a upadají“. Autorem knihy je Ray Dalio, kterého jsme několikrát v minulých článcích zmínili. Kniha je plná informací týkající se vzestupu mocností a jejich následného pádu, kdy snahou autora je identifikovat typické charakteristiky provázející, jak vzestup mocnosti, tak i její následný úpadek. Zároveň je snahou tyto charakteristiky kvantifikovat, tzn. přiřadit jim nějakou hodnotu, co umožňuje jednak srovnání mocností mezi sebou a zároveň pomáhá určit, v jakém bodě se zrovna dané mocnosti nacházely a nacházejí. Dalio v knize argumentuje tím, že Čína přebírá pozici Spojených států, jakožto nejsilnější země světa. Ty před více jak 80 lety přebraly tuto pozici od Velké Británie, která naopak předtím přebrala otěže od Nizozemí atd.

Veškerý chaos, kterému v poslední době čelíme, je do značné míry zapříčiněn změnami jak ve světě ekonomiky, tak i politiky na celosvětovém měřítku. Každá změna s sebou přináší jak rizika, tak příležitosti a cílem dnešního dílu je tyto změny co nejlépe pochopit. Pokud je pochopíme, tak můžeme rizika, co sebou tyto změny přináší, přeměnit v příležitosti.

Nové uspořádání světa

„Svět se štěpí do dvou odlišných ekonomických zón: „impérium moře“ neboli „Západní blok“; a „impérium země“ neboli „Východní blok“. První jmenovaná zóna je založena na nekrytých (tzv. fiat) penězích, ta druhá na nově vznikajícím tandemu komodit, a to na zlatu a ropě.“

– Charles Gave, finanční analytik

Existuje nepřeberné množství ekonomických a finančních ukazatelů, co pomáhá srovnávat jednotlivé země a jejich ekonomiky mezi sebou. Nejen běžní lidé, ale dokonce i experti se v tom ztrácí. To ovšem neznamená, že se člověk nemůže v ekonomice zorientovat dostatečně na to, aby dospěl k závěrům, o něž se lze nejen opřít, ale také na nich vydělat. Všude kolem nás se skrývá hromada příležitostí, co čeká na odhalení a ekonomika nám v tom může pomoci.

Když mezi sebou srovnáváme ekonomiky jednotlivých států, tak nejčastěji se mluví o tzv. hrubém domácím produktu. Suchá definice tohoto pojmu říká, že hrubý domácí produkt (zkráceně HDP) je „peněžní vyjádření celkové hodnoty vyrobených produktů a poskytnutých služeb za určité období na daném území“. Pro praktické zjednodušení si lze hrubý domácí produkt představit jako hrubý příjem domácnosti za celý rok, kdy touto domácností je konkrétní země. Tento roční příjem se nejčastěji vyjadřuje v dolarech, což potom umožňuje příjmy zemí mezi sebou porovnávat.

Jenže celá ta věc je o něco komplikovanější. Příjem samotný nám nemůže říct, kdo je jak ve skutečnosti bohatý. Je potřeba se podívat nejen na to, co lze za tento příjem nakoupit, ale hlavně co se za něj nakupuje. Podle těchto metrik nám pak může vyjít úplně jiné pořadí zemí, než jaké nám vychází v případě prostého srovnání hrubého domácího produktu. Co tím máme na mysli?

Nejdříve se podíváme na rozdíl mezi příjmem a reálným příjmem. Zatímco příjem je vyjádřen penězi, tak reálný příjem je vyjádřen výrobky a službami, co za tyto peníze můžeme koupit. Bankovka v hodnotě 100 dolarů je schopna pokrýt nákup jiného množství zboží ve Spojených státech než v České republice. V České republice toho nakoupíte mnohem více. Kdo kolik vydělá se označuje jako nominální HDP. To, kolik jsme schopni za tyto vydělané peníze nakoupit, se označuje jako HDP podle parity kupní síly.

Pokud se na ekonomiky států nebudeme dívat optikou toho, kolik „vydělávají“ (tzn. nominální HDP), ale co si jsou schopny za tyto vydělané peníze nakoupit (tzn. HDP podle parity kupní síly), tak dostaneme úplně jiný obrázek toho, kdo je jak bohatý.

I země je jako domácnost a je jedno, kolik vydělám. Důležité je, co jsem za tyto vydělané peníze schopen nakoupit a ještě důležitější, co za ně nakonec nakoupím.

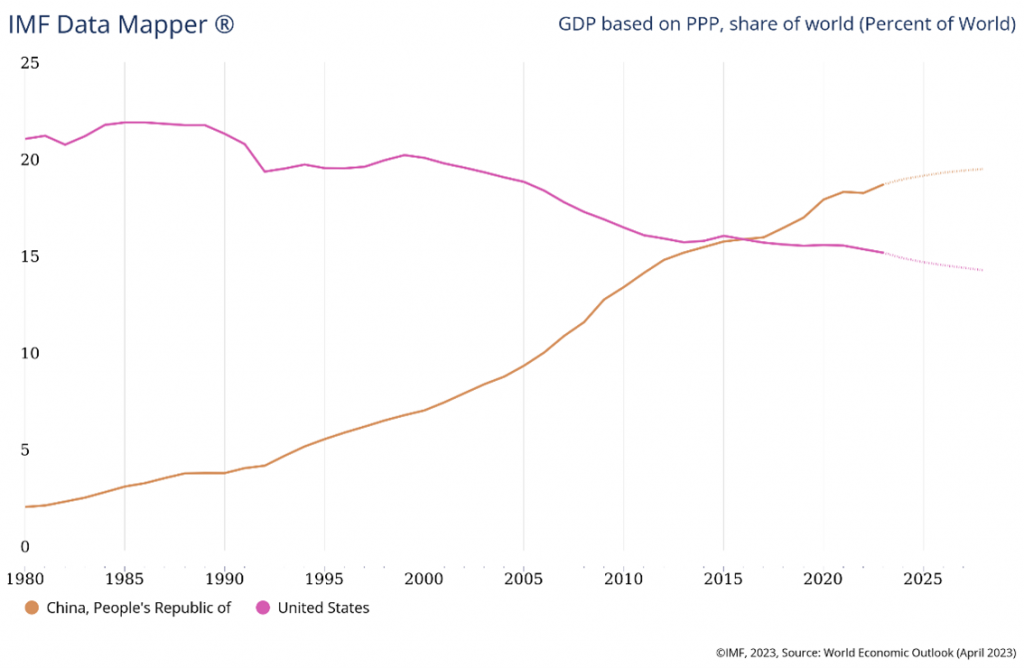

Prosperita je postavena na pokroku. A tento pokrok lze definovat v jedné větě jako schopnost vyprodukovat toho více s méně. Ten, kdo je schopen dlouhodobě produkovat více zboží a služeb s méně zdroji než ostatní, je efektivnější a v dlouhodobém horizontu se stane hodnotnějším. To vysvětluje, proč se Velká Británie stala nejsilnější ekonomikou světa v době průmyslové revoluce, proč poté převzaly tyto otěže Spojené státy a také proč je nyní přebírá Čína.

Spojené státy americké bývaly donedávna továrnou světa. Dnes je to ale Čína. Ta teď nejenže vyrábí většinu fyzických produktů na světě, ale staví mosty, dálnice a letiště po celém světě. Samotné Spojené státy se obrací na Čínu v případech, kdy řeší komplexní stavební projekty jako je například stavba nových mostů. [4]

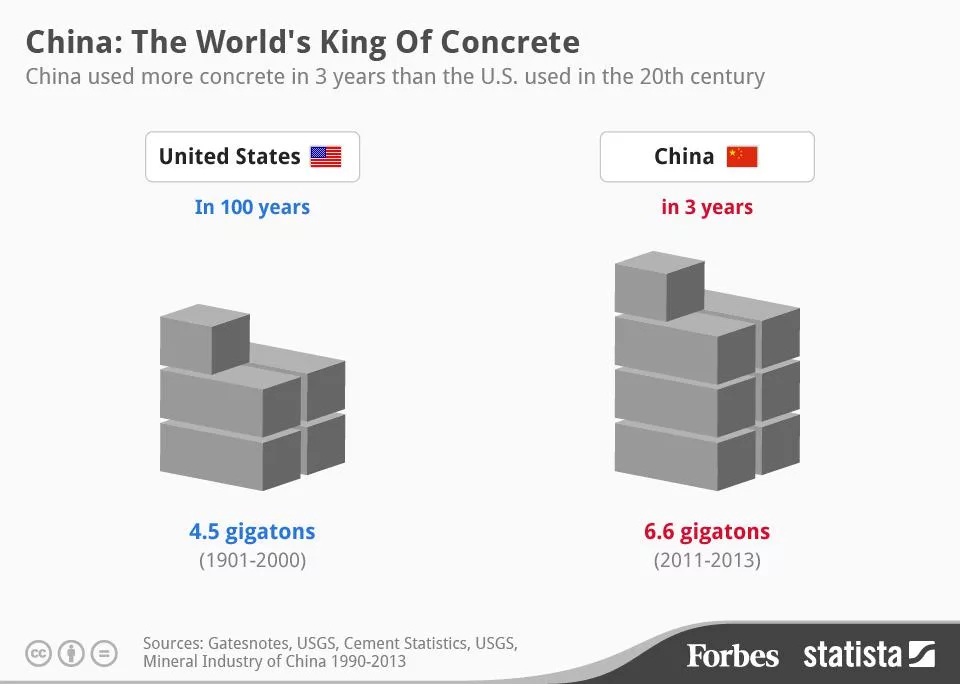

Čína prošla v posledních dekádách neuvěřitelným vývojem a dnes je zemí, co je k nepoznání od země, kterou byla před 20 lety. Jen v letech 2011 až 2013 spotřebovala tolik betonu, co USA v průběhu 20. století. Čína tak za 3 roky použila víc betonu než Amerika za 100 let, během kterých se stala tím, jak ji známe dnes. [5]

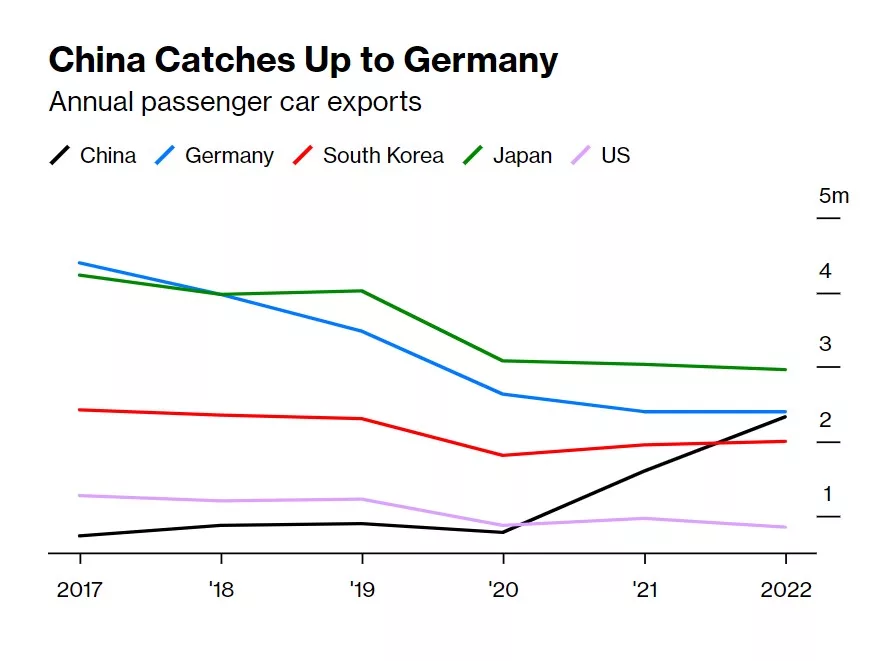

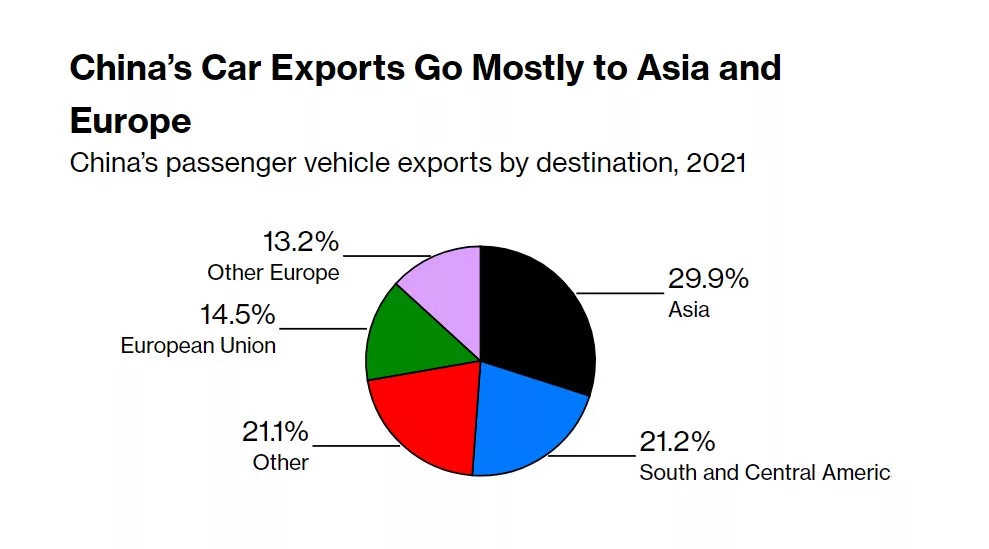

Dokonce i čínský automobilový průmysl je na raketovém vzestupu a s ním vývoz vozů do zahraničí.

Nedávno předběhli Jižní Koreu, krátce na to si dělali zálusk na Německo a v hledáčku měli i jedničku Japonsko. V posledních letech tento vývoj akceleroval a letos se Čína oficiálně stala největším vývozcem osobních automobilů na světě. Čínské značky jsou teď lídry na trzích v Latinské Americe a na Blízkém Východě. Co se týče Evropy tak většina prodaných aut pocházejících z Číny jsou elektromobily. [6,7]

Tento trend komentoval i Elon Musk. Ten byl v jednom rozhovoru dotázán, co si myslí o čínských automobilkách. A jeho odpověď? Popsal je jako nejambicióznější na světě. Doslova řekl: „Jsou nejpracovitější a pracují nejchytřeji“. [6]

Zajímavostí, co ovšem nepřekvapí, je, že co se týče aut se spalovacími motory, tak tam Čína dlouhodobě zaostávala. Bylo pro ni obtížné dohnat desítky let dlouhý náskok Západu. Ovšem s elektromobily je tomu právě naopak. Zjistili, že vývoj a výroba elektromotorů a jiných komponent do elektromobilů je mnohem snadnější oproti spalovacím motorům. S rostoucím zájmem o elektrovozy, je tak náskok Západu pryč. Pokud by Evropská unie přece jen nakonec schválila zákaz prodeje nových aut se spalovací motory na svém území, tak by evropským automobilkám zkomplikovala život ještě víc a zvýraznila tak náskok Číny o to víc.

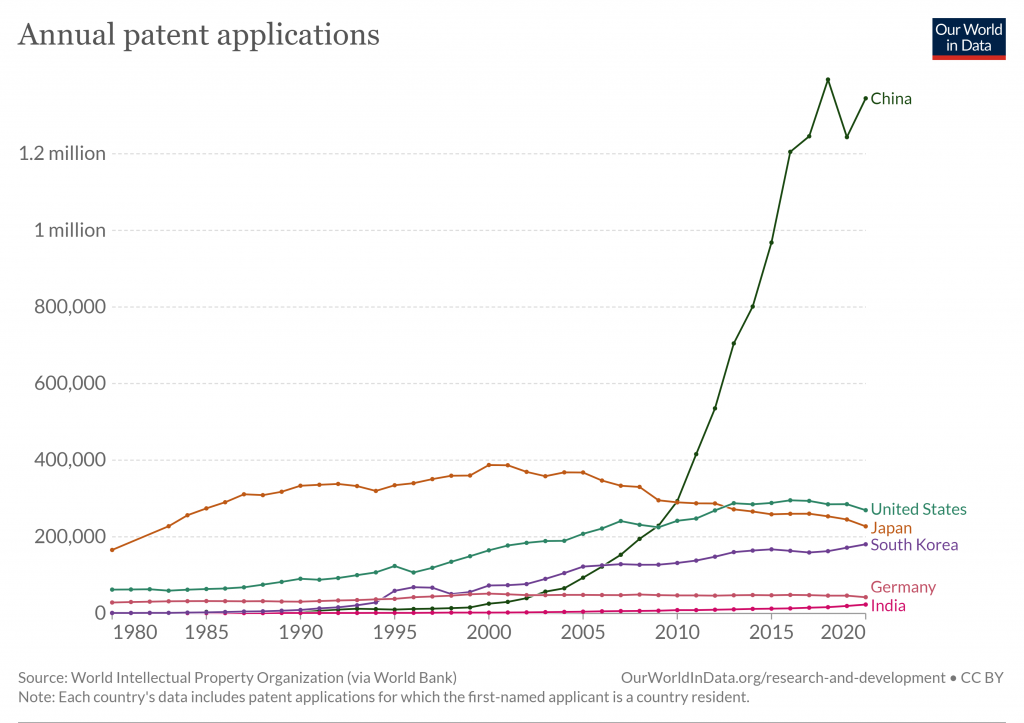

Je potřeba znovu zdůraznit, že Čína je dnes jinou zemí, než byla před 20 lety. Donedávna kopírovala a snažila se dohnat náskok Západu. Dnes už je v mnoha oblastech napřed, jako například v oblasti 5G mobilních sítích. Stále více inovuje a stává se tím, kdo nejen udává směr, ale vykročuje jako první a ostatní ji následují.

Pozice Číny může do budoucna ještě sílit, protože našla silného a klíčového partnera v Rusku, které bylo vyhnáno ze západních trhů. Rusko je pro Čínu zdrojem potřebných komodit a zároveň trhem pro vývoz zboží nahrazující konkurenční zboží ze Západu, kterému je díky sankcím omezen přístup na tamní trh.

Nicméně ani pro Čínu není vše růžové. Má dlouhodobě problémy jednak se stárnoucí populací podobně jako Západ a také s nedostatkem vody. Stárnoucí populace nemusí být takový problém, pokud bude schopna automatizovat práci ve stále větší míře podobně jako to dělá Japonsko. Nedostatek vody ale může být mnohem vážnějším problémem. Například v minulých letech došlo opakovaně k omezování výroby z důvodu nedostatku vody. Značná část produkce energie totiž pochází z vodních elektráren. [9]

Čína tak má nemalé překážky na cestě stát se nejmocnější zemí světa podobně jakou se staly Spojené státy po rozpadu Sovětského svazu. Zdá se, že Čína bude do značné míry závislá na spolupráci s jinými zeměmi. Tato spolupráce by však měla s velkou pravděpodobností stavět na vzájemném prospěchu. Proto více a více lidí mluví o tzv. multipolárním světě, tedy o světě, který není pod nadvládou jedné supervelmoci, ale kde vládne několik srovnatelně silných mocností.

Do popředí se tak v současnosti nedostává pouze Čína, ale obecně země tzv. globálního východu. Mezi ně patří nejen země Asie, ale také Afriky, Jižní Ameriky a Blízkého východu. Páteř globálního východu teď tvoří skupina BRICS, která hodlá stavět na projektu Nové hedvábné stezky.

BRICS a Nová hedvábná stezka

„BRICS“ je sdružením států, co konkuruje skupině „G7“. Skupina G7 původně představovala sdružení 7 ekonomicky nejvyspělejších států světa. Dnes už je to pouze skupina 7 států a jejich ekonomický náskok je minulostí. Do skupiny patří USA, Velká Británie, Německo, Francie, Itálie, Kanada a Japonsko. Mezi členy se počítají i ostatní státy EU.

BRICS je skupinou, která sdružuje ekonomicky nejsilnější rozvojové země. Těmito zeměmi jsou Brazílie, Rusko, Indie, Čína a Jihoafrická republika. Někdy se také hovoří o skupině BRICS+, kde „+“ odkazuje na kandidáty, co už buďto podali formální žádost o přijetí do skupiny, nebo to plánují. Mezi kandidáty patří Argentina, Írán, Egypt, Saúdská Arábie, Kazachstán, Nigérie, Indonésie a další. Dále se spekuluje, že žádost o přijetí podá i Turecko, jemuž se dveře do Evropské unie před nějakou dobou uzavřely.

BRICS je o spolupráci na mnoha úrovních, avšak zároveň se snaží respektovat suverenitu členských států, čímž se odlišují od skupiny G7. Ta se naopak snaží rozdíly mezi jednotlivými členy smazávat a vytvořit tak více homogenní skupinu.

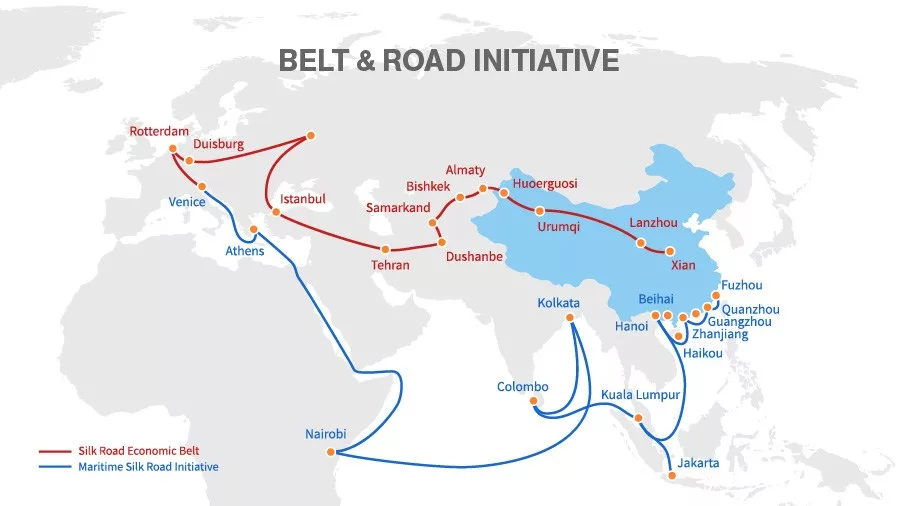

A co projekt „Nové hedvábné stezky“? Anglicky se mluví o „New Silk Road“, někdy se též nazývá „Belt and Road Initiative“ (česky „Iniciativa pás a cesta“).

Projekt má za cíl výstavbu nových dopravních koridorů pro mezinárodní obchod a stojí za ním právě Čína. Tato dopravní infrastruktura jí má pomoci upevnit pozici lídra mezinárodního obchodu a získat pozici politického lídra. Jinými slovy jedná se o strategii, která má Číně pomoci s ještě větší globalizací. Část této strategie se opírá o námořní cesty a část o cesty po vnitrozemní. Jelikož USA je námořní velmocí, co nemá konkurenci a Čína v této oblasti zaostává, rozhodla se dlouhodobě zaměřovat primárně na budování cest po souši.

Západní země se k tomuto projektu rovněž přidávají. Avšak je pravdou, že některým zemím se to nelíbí. Nová hedvábná stezka usnadnila vzestup mnoha rozvojových zemí, kdy některé z nich mají dnes vyšší hrubý domácí produkt než někteří členové G7. Nicméně jak BRICS, tak Nová hedvábná stezka se pomalu přestává Západu líbit, protože to dlouhodobě oslabuje jeho pozici. EU tak přišla se svou variantou nové dopravní infrastruktury s názvem „Global Gateway“, co má konkurovat Nové hedvábné stezce. Bohužel to zatím vypadá spíše na fiasko. Evropská unie nejedná se svými potenciální partnery jako se sobě rovnými a klade si podmínky, kdy země, co by měly být součástí projektu, by měly sdílet tzv. „běžné evropské hodnoty“. A to se ukazuje být kamenem úrazu. Čína se naopak nezajímá o interní záležitosti svých partnerů. Jde ji primárně o obchod a politika je až na druhém místě, zatímco Evropská unie upřednostňuje politiku před obchodem. [12]

Multipolární svět se nám otevírá

„Právě teď se odehrávají změny, jaké jsme neviděli po více jak 100 let, a my jsme ti, kteří tyto změny iniciují společně.“

– čínský prezident XI Jinping ruskému prezidentovi Putinovi (březen 2023)

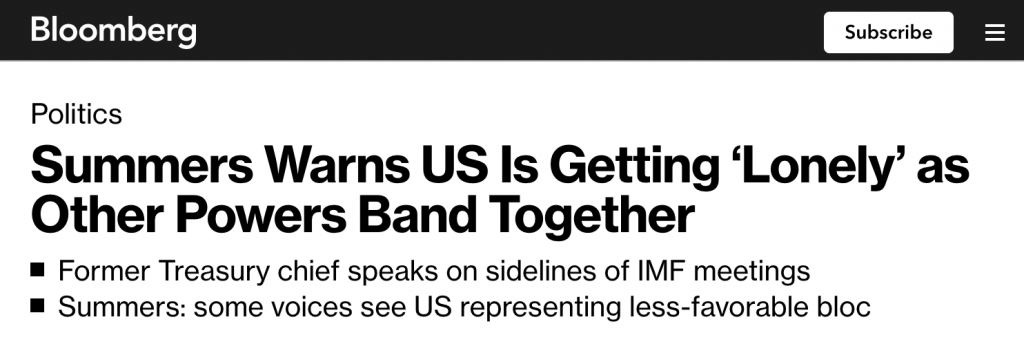

Ještě loni mainstreamová média na Západě tvrdila, jak je Rusko izolované a jak se proti němu staví celý svět, viz titulek článku z března 2022:

„Biden prohlašuje, že Putin je „izolovaný od světa“ a naznačuje další sankce (proti Rusku)“.

Pro porovnání, zde je titulek článku, který vyšel o rok později a zní:

„[profesor z Harvardu a bývalý ministr financí Spojených států amerických] Summers varuje, že USA je „osamělejší a osamělejší“ s tím, jak se ostatní síly spojují“

Nejedná se o proruská média, ale o prestižní západní noviny „Financial Times“ a „Bloomberg“. V prvním článku se mluví, jak je Rusko osamoceno a drceno sankcemi. V tom druhém vyhodnocuje Larry Summers současnou situaci a upozorňuje na fakt, že USA ztrácí ve světě vliv a spolu se západními partnery se stává více izolovanými. Zbytek světa zatím prohlubuje vztahy s Ruskem a Čínou. [13,14]

Nicméně mnoho analytiků na tyto skutečnosti upozorňovalo loni krátce po vypuknutí války na Ukrajině. Bohužel nedostávali žádný prostor v mainstreamových médiích, aby o tom mohli diskutovat. To, na co už před více jak rokem upozorňovali, se teprve teď dostává k široké veřejnosti. Západ se tak ve snaze izolovat Rusko, izoluje od zbytku světa. Mluví se teď o oslabování pozice amerického dolaru, a to sebou nese nedozírné následky, co plně pocítíme až za několik let.

Evropa si začíná pomalu uvědomovat a připouštět zrod tohoto multipolárního světa a chce být součástí nových partnerství, jenž v rámci toho vznikají. [15] Prezident Macron se zdá být nejaktivnějším politikem v západní Evropě usilujícím o vytvoření pevnějších vazeb s Východem. Jedním z možných scénářů je, že se nakonec jen samotné Spojené státy americké ocitnou ve větší izolaci, zatímco Evropa půjde svou vlastní cestou. Spekulací je hodně a vše ukáže čas.

Vzestup Asie v čele s Čínou přinesl blahobyt celému světu. Stačí se podívat na štítky zboží, co nakupujeme. Ve většině případů najdeme “Made in China”. Pokud tam nenajdeme Čínu, tak je tam zpravidla jiná asijská země. Jižní Korea, Japonsko, Vietnam, Bangladéš apod. Než se cítit touto konkurencí ohrožení, měli bychom přemýšlet, v čem je naše konkurenční výhoda, co jsou naše silné stránky, a soustředit se na to.

Dedolarizace

„Amerika nemá trvalé přátele nebo nepřátele, jen zájmy.“

– Henry Kissinger, americký politik

Jak jsme si uvedli v předchozím díle této série (odkaz zde), tak kdykoli, kdy v minulosti došlo k přesunu centra obchodní aktivity z jednoho místa na druhé, dříve či později následoval přesun finanční aktivity s čímž docházelo i ke změně měny, která byla preferována pro mezinárodní obchod. Centrem obchodní aktivity je nyní Asie, avšak centrem finanční aktivity zatím doposud zůstávají Spojené státy. To se ale pomalu mění. Země napříč světem si teď pokládají otázku, proč by měly používat dolar, pokud obchodují například se Singapurem, a nikoliv s USA. Tato probíhající změna, a to konkrétně přesun finanční aktivity, dostala dokonce své jméno – „dedolarizace“.

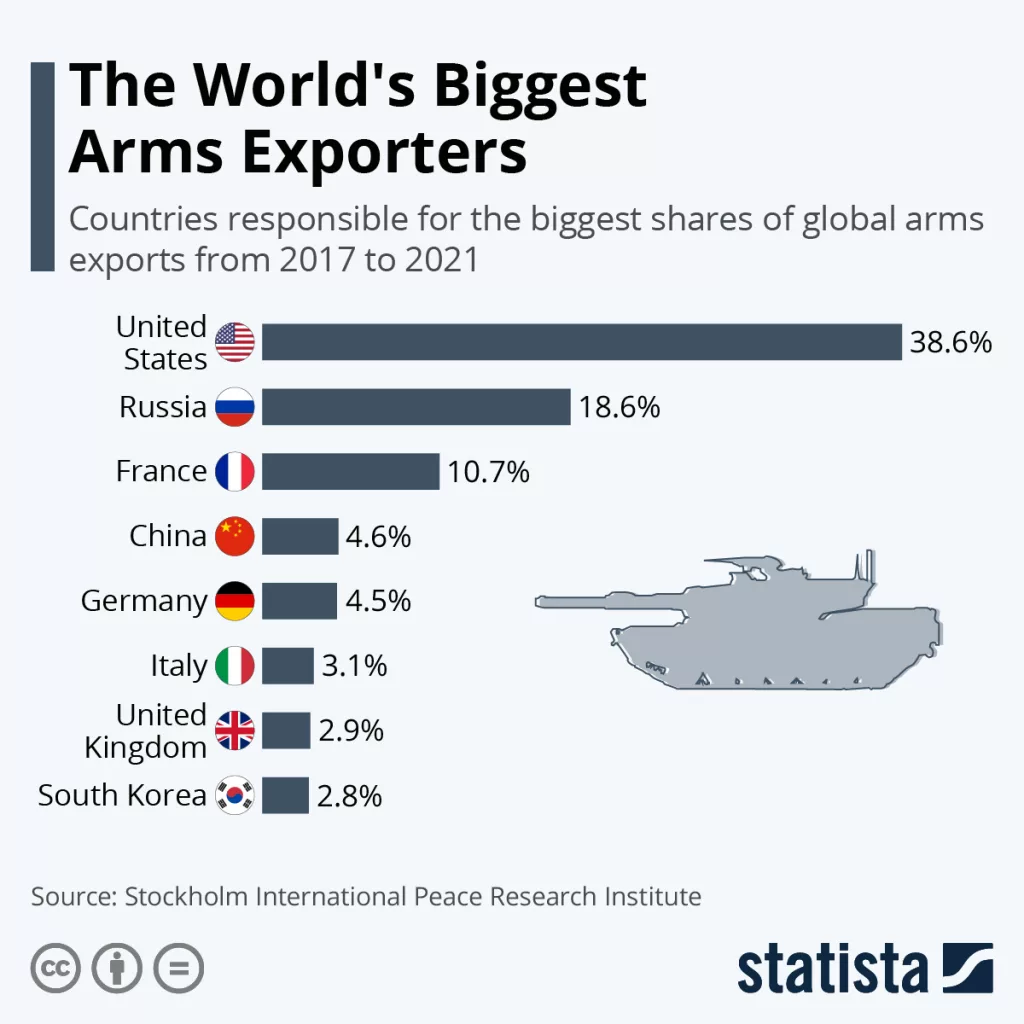

Proces dedolarizace oslabuje vliv USA a vede k oslabování kupní síly dolaru. Co může tento proces zpomalit, je zvýšení poptávky po dolaru. Jak toho ale dosáhnout, pokud cizí země postupně odmítají mezi sebou používat americký dolar pro obchodování? Jednou z cest je nabízet zboží a služby, co mohou nabídnout pouze Spojené státy anebo nabídnout něco, co nabízejí i jiní, ale za lepší ceny. Není žádným tajemstvím, že jedněmi z největších vývozních artiklů USA jsou zbraně a v poslední letech se přidal i zemní plyn.

Rusko bylo po desítky let spolehlivým dodavatelem levné energie, a právě na ní byla postavena německá ekonomika. To mimo jiné prohlásil šéf unijní diplomacie Josep Borrell, který doslova řekl, že „naše prosperita stála na levné energii z Ruska.“ Díky levné energii měly německé produkty nižší výrobní náklady, a to zajistilo jejich konkurenceschopnost na mezinárodním obchodním trhu. [4,17]

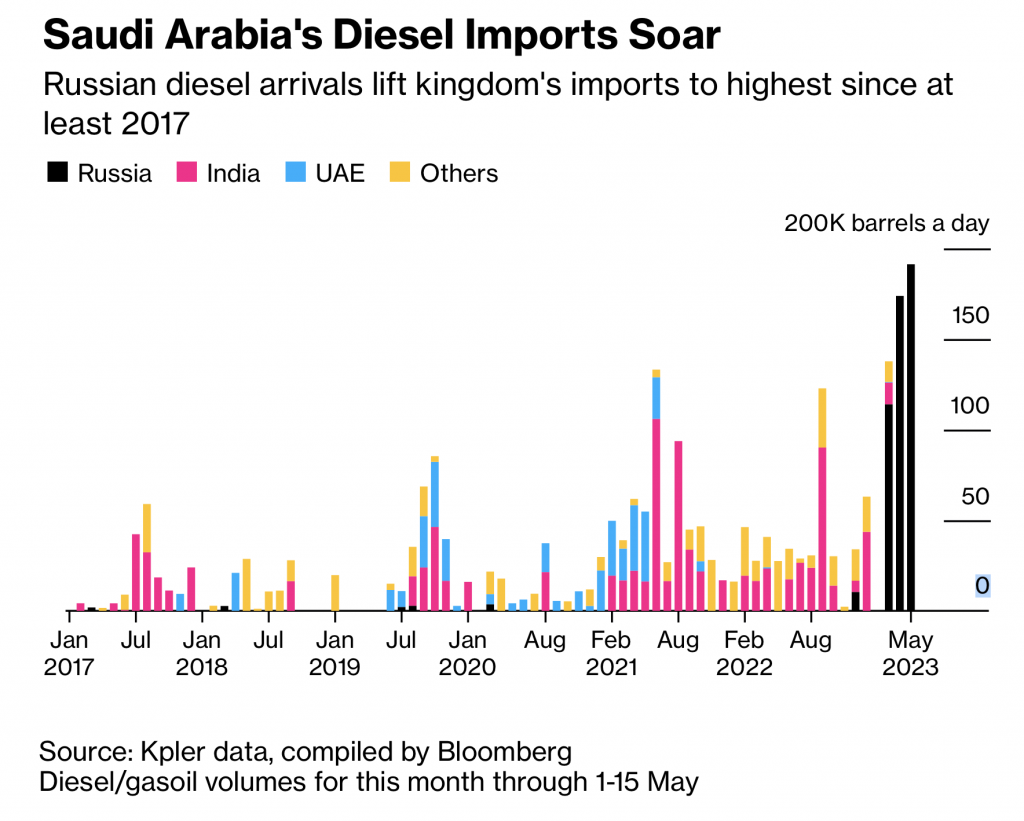

S příchodem války na Ukrajinu a uvalením sankcí na Rusko, si ale Evropa cestu k levným energiím odřízla a krátce na to začala s dovozem plynu ze Spojených států. Ty se rychle nabídly, že dovoz z Ruka nahradí. Toto je ale problém hned z několika důvodů. Na rozdíl od Ruska Spojené státy nepřijímají platby za plyn v eurech, ale amerických dolarech. Tímto způsobem si tak zajišťují potřebnou poptávku po dolarech. Evropa tak přišla o možnost nakupovat levnější plyn. Ovšem ještě důležitější je, že přišla o schopnost platit v měně, kterou si mohla sama tisknout, a to v eurech. Rusko dodávalo Evropě i další nerostné suroviny. Ty teď musíme dovážet z jiných zemí a platit za ně více a opět v jiné měně než v euru. Často se jedná stále o suroviny z Ruska, které se k nám nedopravují napřímo, ale přes Východ a s přirážkou (viz graf níže).

Dramatické zvýšení cen energií na Evropském kontinentu vede pomalu k tzv. deindustrializaci. Energie je základní vstupní proměnou veškeré produkce a jakmile začne její cena narůstat, začne se zdražovat celý výrobní proces a s tím i cena koncových výrobků. Proto se z Evropy postupně do zahraničí stěhuje výroba, co je energeticky náročná, jakou je například výroba chemikálií. Není tak překvapením, že jedny z největších firem oznamují uzavírání svých provozů na území Německa a zároveň oznamují rozšíření výroby v Číně a jiných zemích Asie nebo dokonce v USA. Příkladem může být největší chemička na světě německá firma BASF. Ta ohlásila permanentní zmenšení produkce v Evropě, což odůvodňuje tvrzením, že vysoké náklady na energie snižují její konkurenceschopnost. S tímto přišli krátce poté, co otevřeli novou pobočku v Číně. [19]

Ekonomická síla EU stála především na Německu. A německá ekonomika byla mimo jiné postavena na levné energii. Co se stane s ekonomikami ostatních evropských zemí, které jsou s tou německou úzce provázány?

Někteří analytici si myslí, že euro je s velkou pravděpodobností na odchodu „do věčných lovišť“. A pokud se euro stane minulostí, tak s tím bude ohrožena i existence Evropské unie v její dnešní podobě. Evropě by nesmírně pomohlo stát se energeticky nezávislou. Bohužel energetická závislost na Rusku se vyměnila za energetickou závislost na USA, což není dlouhodobým řešením. Energetická nezávislost by byla už dnes možná, ale vyžaduje to politickou vůli. Ta sice pomalu narůstá, ale ne dostatečně rychle na to, aby mezitím zabránila odlivu výroby z Evropy za levnějšími zdroji do vzdálených koutů světa.

Evropská unie a euro nejsou jedinými, kdo prochází krizí. Jak jsme si uvedli, je to i samotný dolar. Svět, ve kterém vládl, pomalu odchází. Producenti komodit jsou méně a méně ochotni prodávat své omezené, tzn. vyčerpatelné zdroje za měnu, jejíž množství je naopak teoreticky neomezené. Množství dolaru v oběhu s časem exponenciálně narůstá, a to tyto producenty děsí. S neudržitelným růstem jeho množství klesá jeho kupní síla. Nejsou to totiž peníze, ale množství zboží a služeb, co určuje, jestli je země chudá nebo bohatá. Proto se vývozci komodit snaží od dolaru osvobodit a nahradit jej něčím jiným. Něčím, co si ideálně svou hodnotu v čase drží. Mnoho odborníků se tak domnívá, že to má být čínský juan. Zdá se ale, že tomu může být jinak.

Luke Gromen, jeden z nejvíce respektovaných analytiků v oblasti nezávislého výzkumu finančních trhů, tuto problematiku poměrně detailně, ale přitom velice srozumitelně rozebírá ve svých knihách „The Interviews with Mr.X“. V nich uvádí, že americký dolar byl dlouhou dobu důležitým nástrojem zahraniční politiky Spojených států. Ten však prošel zásadní krizí poté, co USA upustili od jeho krytí zlatem. Kolapsu hodnoty dolaru se vyhnuli jen díky tomu, že se jim podařilo jeho hodnotu úzce svázat s ropou. Jak? Tak, že se během relativně krátké doby začala všechna ropa naceňovat a obchodovat pouze v této měně. Ten, kdo potřeboval ropu musel platit v dolarech, což zajistilo nejen dlouhodobou poptávku po něm, ale rovněž nárůst poptávky s tím, jak rostla spotřeba této komodity po celém světě. Možná vás teď napadá, proč se to pořád točí kolem ropy?

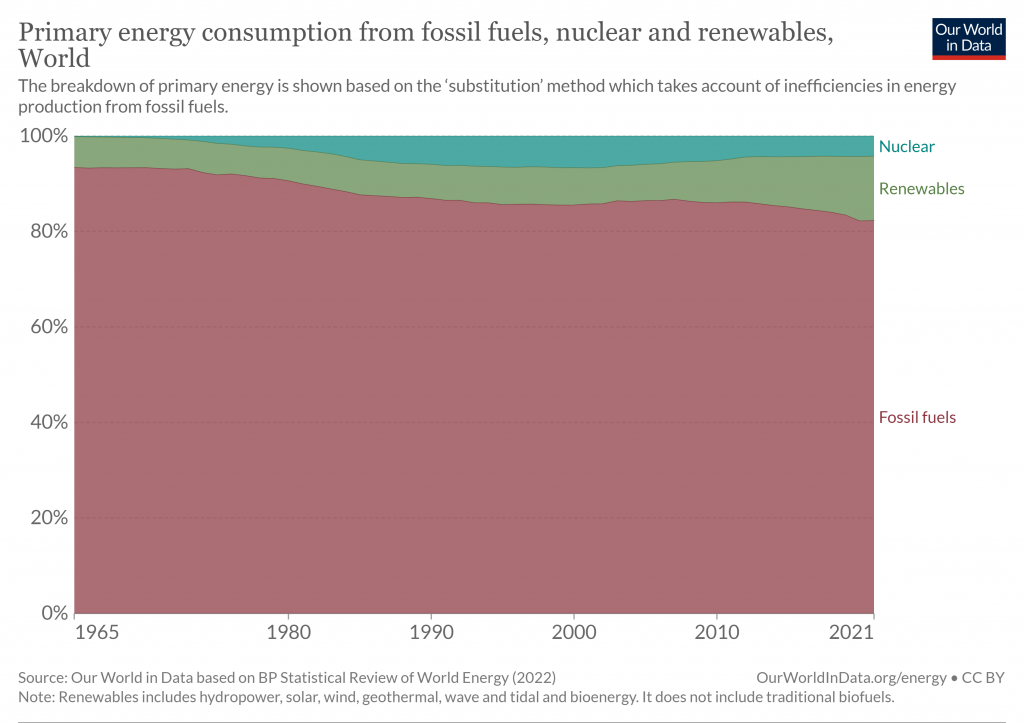

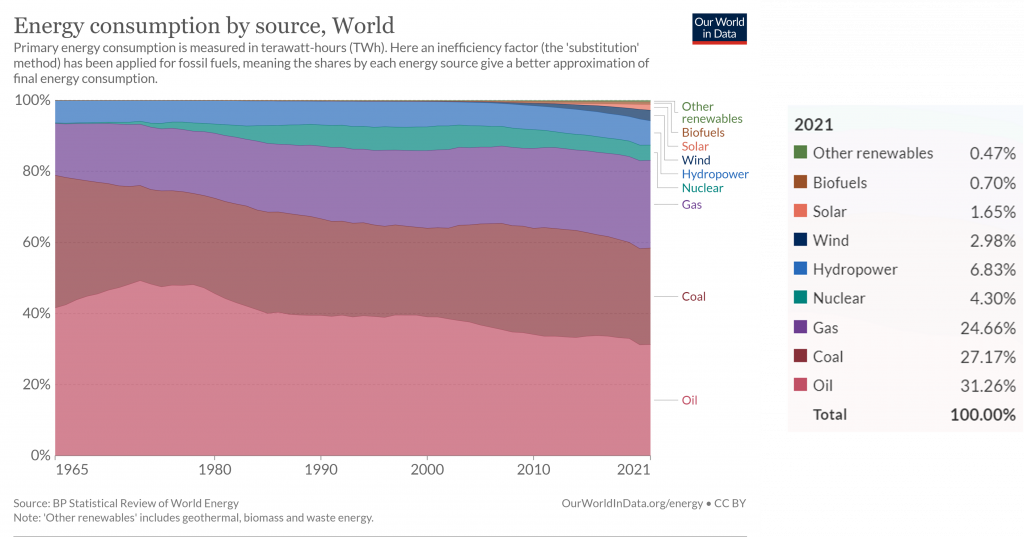

Odpověď je celkem prostá. Stále více jak 80 % veškeré spotřebované energie na světě pochází z fosilních paliv a více jak 30 % pochází právě z ropy. Nemusí se to zdát jako vysoké číslo, dokud si neuvědomíme, k čemu těchto 30 % využíváme. Ropa je totiž stále hlavním zdrojem energie pro veškeré typy dopravy.

Poznámka ke grafu:

„Traditional biomass“ je dřevo, „Coal“ je uhlí, „Oil“ je ropa, „Gas“ je plyn, „Nuclear“ je jaderná energie, „Hydropower“ je energie z vodních elektráren, „Wind“ je vítr, „Solar“ je solární energie, „Modern biofuels“ jsou moderní biopaliva, „Other renewables“ jsou další zdroje obnovitelné energie.

Není tak žádným překvapením, že moc dolaru rostla s hladem po ropě. Ta je klíčovou komoditou tvořící páteř moderní ekonomiky. Ropa je významným zdrojem energie a ten, kdo kontroluje energii, kontroluje ty, co jsou na ní závislí. Proto je energetická nezávislost tak důležitá.

Je více důvodů, proč stále více států zamýšlí upustit od obchodování v dolaru. Krom stále narůstajícího množství dolaru v oběhu je zde také fakt, že Spojeným státům se povedlo dolar proměnit v sofistikovanou zbraň hromadného (ekonomického) ničení. Kdykoli, kdy potřebovali srazit své nepřátele na kolena, začali zvedat úrokové sazby. Tímto byli schopni napáchat enormní škody napříč světem. Obzvlášť trpěly ekonomiky rozvojových zemí. Ty nebyly schopny tlaku způsobeného růstem dolaru dlouho odolávat. Otázkou je, proč k tomu docházelo? [23]

Prakticky každá země na světě má nějaký dluh a většina dluhu rozvojových zemí je dolarový dluh, tzn. že tyto země si půjčili dolary, a tudíž musí splácet v dolarech. Vydávaly dluhopisy naceněné v amerických dolarech a kamenem úrazu bylo, že na rozdíl od domácí měny neměly dolar pod kontrolou. Dolar si nemohou narozdíl od své domácí měny tisknout. Proto nikdy nemůžete (nominálně) zbankrotovat, pokud si můžete vytisknout měnu, v které je potřeba splácet dluh.

Tento dolarový dluh sám o sobě nebyl problém, dokud se ekonomice dařilo. Jakmile však Spojené státy začaly zvedat úrokové sazby, tak se s tím automaticky začaly zvedat úroky u těchto půjček rozvojovým zemím. Splátky najednou poskočily o dvojnásobek, trojnásobek i více. S nárůstem splátek začala ekonomika po celém světě ochlazovat, a to celou situaci jen zhoršilo. Zadlužené státy tak musely splácet více v době, kdy se jim zároveň snižovaly příjmy. Často nebylo z čeho splácet, a tak nezbývalo nic jiného než vyhlásit bankrot. To znamenalo restrukturalizaci dluhu, nabrání nového dluhu a s tím, ruku v ruce snížení životní úrovně postižené země. Veškerý vývoz zboží a služeb z takové země se stal levnější. Spojené státy a západní trh díky tomu získali přístup k levnějším komoditám, výrobkům a pracovní síle. [23]

Tuto herní příručku aplikovali opakovaně a ani dnes tomu není jinak. Jejich posledním velkým cílem bylo srazit na kolena Rusko. Doufali, že se jim je povede touto cestou izolovat od zbytku světa a poslat je do ekonomické krize dříve, než by do ní sklouzli sami. Avšak zdá se, že tato strategie přestává fungovat. V některých zemích na Západě došlo k většímu poklesu HDP než v Rusku, Evropa se pomaličku deindustralizuje a dochází ke kolapsu západních bank (Silvergate, Signature Bank, Silicon Valley Bank, First Republic Bank, Credit Suisse atd.). Místo toho, aby by bylo Rusko izolováno, se většina zemí pomalu izoluje od Západu.

Východní svět se pomalu od pandemie začal osamostatňovat. Výroba se stále více lokalizuje a mezinárodní obchody už neprobíhají jen v amerických dolarech, ale i v jiných měnách. Dolar je tak postupně z mezinárodního obchodu vytlačován. Mezi měnami, co jej vytlačují, je i čínský juan. V poslední době se mluví i o „petrojuanu“, ale Čína nechce udělat tu samou chybu, které se dopustily Spojené státy. Snahou Číny není nahradit dolar juanem, ale pouze platit juanem.

Petrojuan místo petrodolaru?

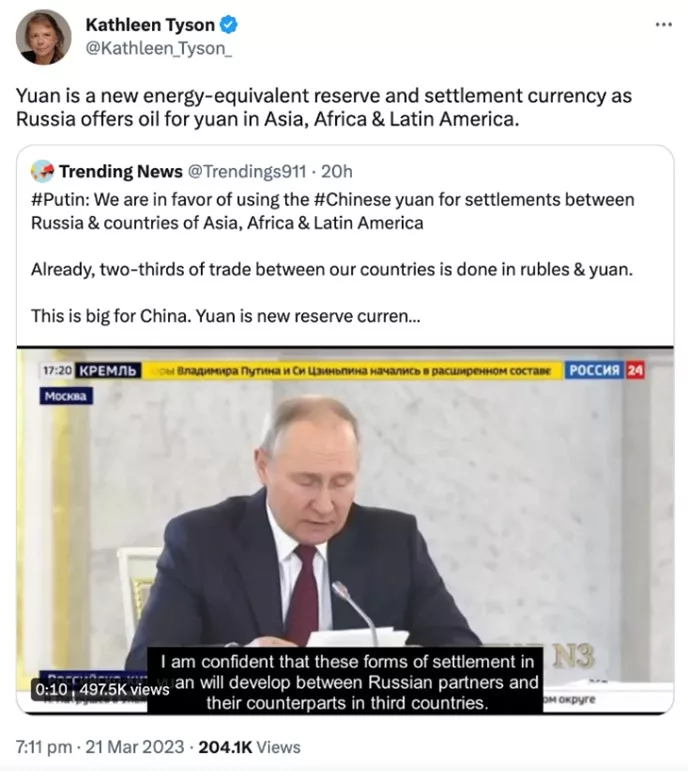

Nedávno Rusko tento krok Číny podpořilo. Poté, co jim byl odepřen přístup k západnímu finančnímu systému, konkrétně dolaru a euru, oznámilo svůj úmysl používat pro zahraniční obchody především čínský juan a to nejen s Čínou, ale i s ostatními zeměmi. Tento krok sledovali pozorovatelé na Západě, mezi nimiž byla i Kathleen Tyson, bývalá členka centrální banky USA, která to okomentovala následovně:

„Juan se stal novou rezervní a transakční měnou úzce svázanou s energiemi potom, co Rusko začalo nabízet ropu za juan v Asii, Africe a Latinské Americe.“ [24]

K Rusku se přidávají další země, jež jsou rovněž významnými producenty jako například země Jižní Ameriky. Dochází tak k něčemu, co si finanční a investiční kruhy teprve pomalu začínají uvědomovat. Nedochází k náhradě jedné světové rezervní měny za jinou. To, k čemu dochází, je návrat k finančnímu systému, který býval až donedávna standardem. Tento systém existoval do roku 1971, než USA oznámily, že dočasně nebudou krýt americký dolar zlatem. Bohužel toto „dočasné” přerušení „zlatého standardu“ se ukázalo být permanentním. Globální východ se ale nyní aktivně snaží navrátit k systému, v němž hraje klíčovou roli zlato jakožto neutrální peníze.

Jak může petrojuan principiálně fungovat a jakou roli v takovém systému hraje zlato? Vysvětlíme si na příkladu s Čínou a jejich obchodním partnerem Saúdskou Arábií, jež je největším vývozcem ropy na světě. Saúdská Arábie má něco, co Čína potřebuje a to je ropa. Čína má naopak něco, co potřebuje Saúdská Arábie. A to je všelijaká elektronika, stroje a další zboží.

Čína nakupuje od Saúdské Arábie ropu a platí za to čínským juanem. Saúdská Arábie za čínský juan nakoupí v Číně potřebné zboží. Pokud ji zůstane nějaký juan navíc, smění jej za zlato. Jak se toto liší od původního modelu postaveném na petrodolaru?

Původní model fungoval a stále funguje následovně.Čína nakoupí od Saúdské Arábie ropu, ale zaplatí v dolarech. Saúdská Arábie vezme dolary a nakoupí zboží v Číně. Pokud ji zůstanou nějaké dolary navíc, pak za ně nakoupí americké státní dluhopisy.

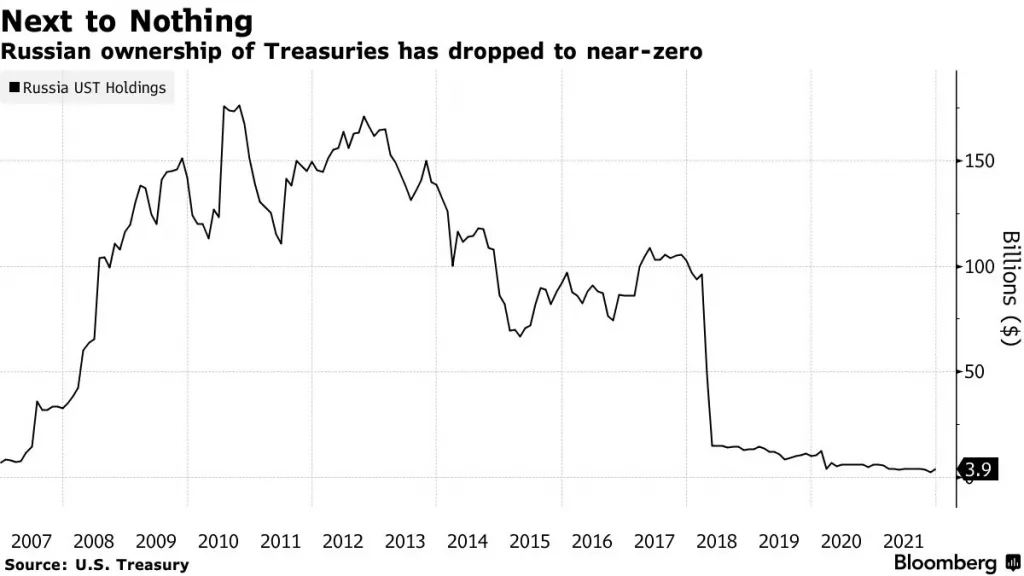

Všimněme si rozdílu. Jedna věc je, co se používá pro transakci a druhá věc je, co se dělá s případným přebytkem poté, co byla transakce provedena. Tím nejpodstatnějším rozdílem je právě to, co se dělá s přebytkem. Dříve se přebytek zpravidla používal na nákup amerických státních dluhopisů a dnes se začíná používat na nákup zlata. Původní platební model, kdy se platí dolarem a jakýkoliv přebytek dolarů se investuje do vládních dluhopisů USA je modelem, který byl spíše historickou výjimkou než pravidlem. Platební model se zlatem je naopak historickým pravidlem. Ten totiž umožňuje uchování kupní síly napříč časem. S tím, jak měny ztrácí svou hodnotu, zlato narůstá na ceně. Zlato pomáhá uchovat kupní sílu do doby, než je libo této kupní síly využít. Proč ale k této změně dochází právě teď?

Odpovědí je inflace. Inflace doposud nebyla problém, jenže to se teď změnilo. Úspory států, co jsou drženy v amerických státních dluhopisech, tak ztrácí hodnotu s tím, jak dolar podléhá erozi způsobené inflací. Naopak úspory států držené ve zlatě jsou před ztrátou kupní síly chráněny. To je důvod, proč je zlato penězi s historií delší jak 5000 let. Naopak hodnota jakékoliv fiat měny se dříve či později ocitne na nule (Co jsou to fiat peníze?).

Dochází tak k něčemu, co se označuje jako remonetizace zlata. Tzn. zlato se stává něco, co není pouze součástí portfolia bank, ale něco, čím hodnotu celého portfolia vyjadřujeme. Jinými slovy, zlato se stává opět penězi. Tuto roli přestalo vykonávat v roce 1971 a od té doby se pro mezinárodní transakce používal primárně americký dolar a úspory států (obchodní přebytky) se uchovávaly v amerických státních dluhopisech, což je de facto opět americký dolar v jiné podobě. Americký dolar tak plnil funkci peněz, kdy sloužil jako prostředek směny a uchovatel hodnoty zároveň. Také sloužil jako pravítko, kterým jsme měřili a porovnávali hodnotu zboží a služeb mezi sebou.

Je jedno, jestli dolar bude nahrazen čínským juanem, japonským jenem, ruským rublem nebo fiktivními penězi z dostihů a sázek. Měny teď budou sloužit primárně jako prostředek směny a proces remonetizace zlata znamená, že zlato převezme zbývající funkce, tzn. funkci pravítka umožňujícího porovnávání hodnoty věcí mezi sebou a funkci uchovatele kupní síly.

A jelikož penězi vyjadřujeme hodnotu věcí, tak peníze zároveň reflektují hodnotu věcí jimi vyjádřenou. Díky tomu, že zlato se stává opět penězi a tedy pravítkem, tak zároveň jeho hodnota začne reflektovat hodnotu věcí, které v nich obchodujeme. Ze stejného důvodu lze naopak očekávat pokles hodnoty dolaru, protože se stává pouhým prostředkem směny a přestává být pravítkem a uchovatelem kupní síly. Co to může znamenat pro vývoj ceny zlata?

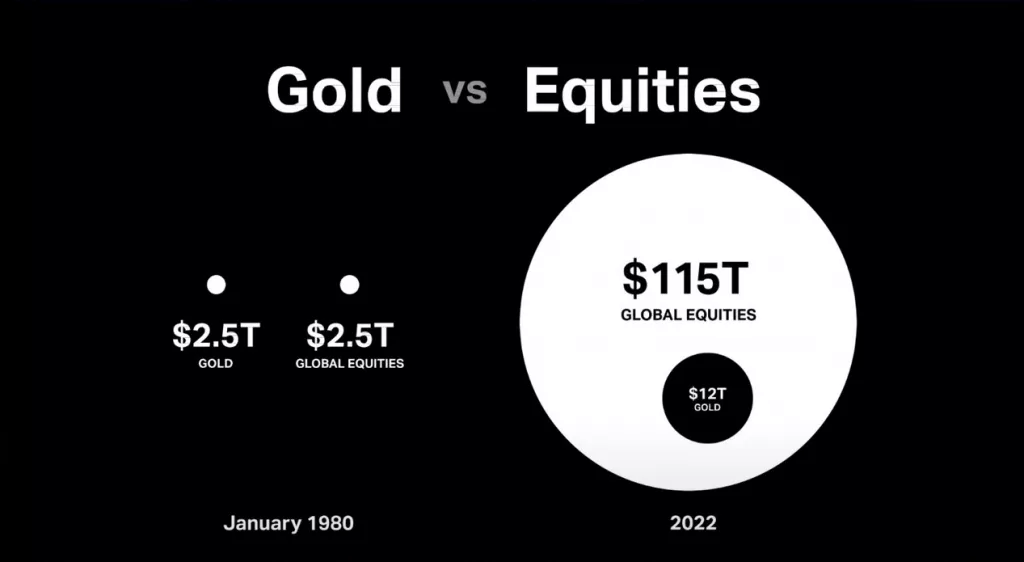

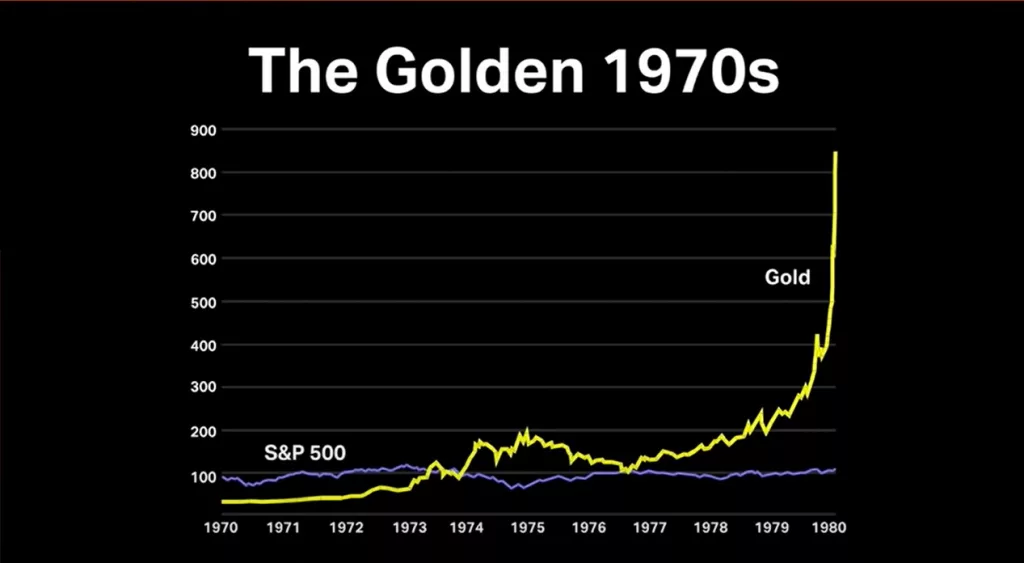

V roce 1980 se tržní kapitalizace zlata rovnala tržní kapitalizaci celosvětového akciového trhu. Tzn. hodnota veškerého vytěženého zlata v oběhu se rovnala hodnotě všech na světě obchodovaných akcií. Kdežto v roce 2022 reprezentovala tržní kapitalizace zlata pouze 10 % celkové hodnoty akciového trhu. Pokud by se zlato plně navrátilo do role peněz, tedy tam kam historicky patřilo, pak by se mohla jeho tržní kapitalizace opět rovnat tržní kapitalizaci celosvětového akciového trhu. V takovém případě se bavíme o 10násobném růstu jeho hodnoty, což představuje zhodnocení 900 % a jedná se tak o asymetrickou investiční příležitost. I přesto, že krytí zlatem bylo v roce 1971 „dočasně“ pozastaveno, tak cena zlata na to v následující dekádě reagovala agresivním růstem.

Proces remonetizace zabere nějaký čas. Někteří analytici odhadují, že to může zabrat celou dekádu. Najde se pár investorů, co argumentují, že to může naopak proběhnout velice rychle, tj. za pár let. Riskem pro investory se tak stává nedržet žádné fyzické zlato.

Ještě před rokem oficiální představitelé USA vyvraceli, že k jakékoli dedolarizaci dochází. Nicméně letos v červnu americká ministryně financí Janet Yellen šokovala prohlášením, že lze očekávat postupný pokles podílu amerického dolaru v rezervách zahraničních centrálních bank. Přeloženo do srozumitelného jazyka, k procesu dedolarizace skutečně dochází. [26]

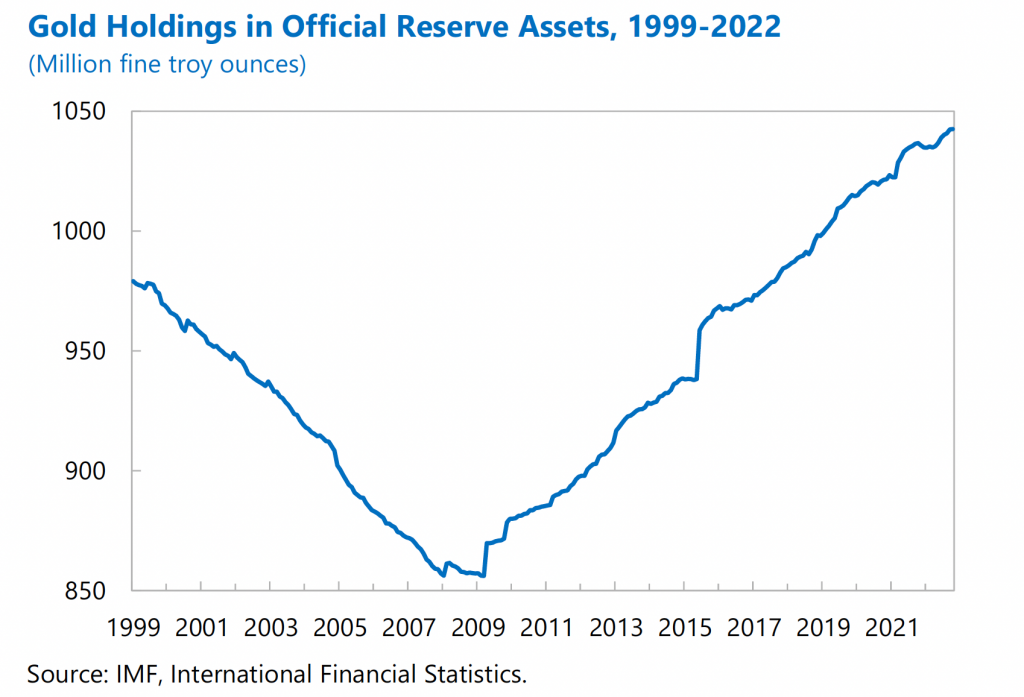

Jsou ještě nějaké další indicie, co naznačují, že zlato se vrací na výsluní? Do roku 1990 tvořilo zlato největší část bankovních rezerv centrálních bank. S pádem Sovětského svazu bylo ale postupně vytlačeno americkými vládními dluhopisy. Tento trend se začíná obracet a snahou globálního východu v čele s Čínou je vrátit se k systému, kde je zlato v čele, resp. kde je základním stavebním pilířem finančního systému, a nikoliv pouze jeho doplňkem. [27]

Můžeme si zmínit i analýzu Mezinárodního měnového fondu (IMF) s názvem „Zlato jako mezinárodní rezervy: Už není nadále pouze barbarskou relikvií?“ V tomto dokumentu je popsán probíhající trend akumulace zlata, za kterými stojí především rozvojové země (tj. výše zmíněné země globálního východu). Veškerá data z různých zdrojů poukazují stále na totéž a to, že trend akumulace zlata započal okolo roku 2008, kdy spouštěčem byla globální ekonomická krize. [28]

Nejedná se o žádnou shodu náhod. Tehdy započal trend masivního tisku peněz, co se v bankovních kruzích označuje jako „kvantitativní uvolňování“. Tzn. trend, kdy vládní dluhopisy vydávané státem nekupují investoři na trhu, ale přímo centrální banka. Ta na nákup použije nově vytvořené peníze, co byly vytisknuty pouze za tímto účelem. Takový proces v dlouhodobém horizontu rozpouští hodnotu peněz. A jelikož dolar je používá celý svět, tak tím trpí všichni.

Toto tisknutí peněz se nelíbilo především největším vývozcům komodit a zboží, jako je například Čína, která své ohromné obchodní přebytky ukládala do amerických státních dluhopisů.

Pozn.:

Obchodní přebytek vzniká, když stát za hranice vyveze zboží a služby ve větší hodnotě, než je hodnota zboží a služeb dovezených. Obchodní přebytek si můžeme představit jako obchodní zisk národa.

Čína značnou část svých zahraničních zisků spořila a za tyto úspory nakupovala americké vládní dluhopisy. Tyto dluhopisy pak sloužily jako prasátko na spoření. Kdykoli by potřebovali pokrýt nějaké výdaje mohli sáhnout do tohoto prasátka a úspory vybrat. Tzn. vzít část dluhopisů, prodat je a tím získat potřebné dolary.

Jenže v roce 2008 se toto prasátko rozbilo a Čína spolu s dalšími státy začali pracovat na plánu, jak zredukovat potřebu spoření v amerických státních dluhopisech a navýšit místo toho vlastnictví zlata.

Mezi snahy osvobodit se od dolaru patří i výzkum a vývoj digitálních měn, tzv. CBDC (odkaz na článek a video zde). Mnoho států už spustilo jejich ostrý provoz a mezi lídry patří shodou okolností i Čína. Dokonce se mluví i o vytvoření zcela nové měny, která by mohla být krytá zlatem. Je možné, že se by se jednalo rovněž o digitální měnu, tedy CBDC. Dostupné jsou zatím střípky informací, ale jakmile je začneme skládat dohromady, začne se nám vykreslovat zajímavý obrázek. [31,32]

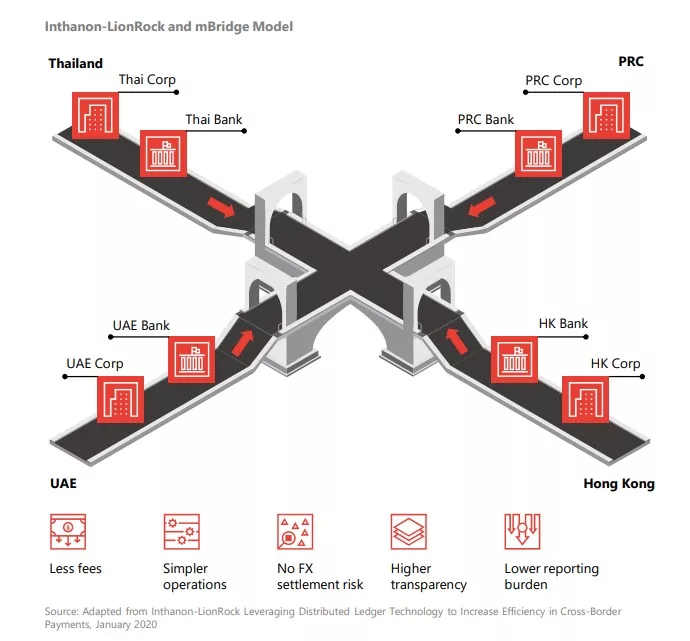

Za zmínku stojí i iniciativa s názvem „Projekt mBridge“ pod záštitou Banky pro mezinárodní vypořádání (BIS). BIS se neformálně nazývá jako „banka centrálních bank“, protože se v ní pravidelně schází zástupci centrálních bank z jednotlivých zemí napříč světem a koordinují měnovou politiku mezi sebou tak, aby zajistili stabilitu globálního finančního systému. Projekt mBridge vznikl v roce 2017 a má sloužit jako jakýsi deštník, který má zaštiťovat digitální měny klíčových států. To by mělo zajistit jejich vzájemné propojení tak, aby mohly mezinárodní transakce probíhat hladce. [33]

Dochází tak pomalu ale jistě k provázání digitálních měn cizích států. Celý systém už byl dokonce úspěšně otestován v ostrém provozu a měl by podle všeho nahradit dnešní finanční systém postavený na americkém dolaru. Ten se stává postupně více nestabilní, jak to mimo jiné dokládají pády amerických bank v nedávné době. Takže motivace vyskočit z potápějící se lodi a naskočit na nějaký záchranný člen je stále větší. Ono už se ani nedá mluvit o motivaci, ale o nutnosti.

Příležitosti

„Uprostřed chaosu se skrývá také příležitost.“

– Sun Tzu, čínský vojenský generál

Investiční rozhodnutí mohou být velice obtížná, pokud člověk neví, v jakém investičním prostředí se nachází a mohou být katastrofická v případě, kdy člověk mylně identifikuje investiční prostředí a na základě toho udělá špatná rozhodnutí. Proto je důležité se nejprve zorientovat. Řada investičních veteránů se svěřuje, že nezažili komplikovanější investiční prostředí než to současné.

Procházíme teď tím, co se označuje jako změna (investičního) paradigmatu a během nich vznikají veliká bohatství, ale také veliká bohatství zanikají. V průběhu těchto změn se nejvíce spálí ti, co jsou přesvědčení, že následující roky budou vesměs stejné, jako ty předešlé. Klíčovou vlastností je tak umět se přizpůsobit a proto, abychom se dokázali úspěšně přizpůsobit, musíme se umět dobře zorientovat. A pro dobrou orientaci potřebujeme kvalitní informace a zde leží další kámen úrazu.

Nebývá jednoduché najít důležité informace a udělat si objektivní obrázek. Ve většině případů si totiž nejdříve uděláme názor a až pak hledáme informace. Tyto informace potom filtrujeme na základě toho, zda náš názor buď potvrzují, anebo vyvrací. Pokud jej potvrzují, tak informaci přijmeme. Pokud vyvrací, tak ji ignorujeme. Vytváříme si tak mylnou představu o světě a dění v něm. Bylo provedeno nespočet studií, které toto opakovaně potvrdili. Člověk se proto musí naučit vědomě pracovat s informacemi a potlačit nutkání vyvozovat předčasné závěry. Musí setrvat nějakou dobu ve stavu „já nevím“, což je velmi obtížné, protože naše přirozená nátura je dělat si okamžitě názor, aniž bychom pro to měli dostatek potřebných informací. Kromě toho, že je člověk ve stavu „já nevím“, je také zapotřebí, aby měl otevřenou mysl a analyzoval vše relevantní, co mu přijde pod ruce. Je to o tom být schopen rozpoznat to podstatné, od toho nepodstatného. Být schopen identifikovat signál v prostředí plném šumu.

Zoltan Pozsar, respektovaný finanční analytik, co dříve pracoval pro Ministerstvo financí Spojených států amerických, byl mezi prvními, kdo byl schopen identifikovat konkrétní kroky, ke kterým v současnosti dochází, jež mají právě za cíl změnit dnešní ekonomické a politické uspořádání světa. Iniciátory těchto kroků není pouze Čína, Rusko, Irán, Saúdská Arábie, ale je možné, že to jsou i samotné Spojené státy. Už před několika lety na to upozorňovali vysoce postavení představitelé Ministerstva obrany USA. Varovali, že je za včas potřeba změnit strukturu dolaru spolu s finančním systémem. Dokonce zdůraznili, že největší hrozbou Spojených států není žádný vnější nepřítel, ale dolar spolu s vysokým zadlužení USA. [20, 33]

Ray Dalio byl jedním z prvních, ne-li první veřejně známou a uznávanou osobou, co otevřeně začal o těchto změnách mluvit. Zatímco Dalio popsal tento trend obecně a vytvořil jakousi šablonu, kterou lze aplikovat pro takové změny obecně, Pozsar analyzoval trend více do hloubky a de facto identifikoval klíčové události, které jen potvrzují to, o čem mluvil Dalio.

Jeho veřejné analýzy týkající se těchto změn byly zpočátku kontroverzní a staly se terčem ostré kritiky. Nicméně postupem času začaly dozrávat a daly mu za pravdu. Zoltan Pozsar je teď na roztrhání, a to jak ze strany investičních fondů, tak i ze strany vládních představitelů. Pozsar byl jedním z prvních finančních analytiků, co předpovídal zánik unipolárního světa v čele s USA a vznik světa multipolárního, který s sebou přinese i zásadní změny finančního systému.

Podobně jako Ray Dalio zmiňuje, že státní dluhopisy, co bývaly v posledních 40 letech považovány za tzv. bezrizikové, už nadále bezrizikové nejsou. Tato zásadní změna je stále většinou investorů ignorována nebo není správně pochopena. To zároveň představuje obrovskou investiční příležitost, jelikož máme čas přizpůsobit se těmto změnám a profitovat na nich. Důsledky toho, že vládní dluhopisy se už nemohou považovat za bezpečný přístav, jsou nedozírné a plně si to uvědomíme až za několik let. To už bude ovšem pozdě něco dělat. Klíčové proto je připravit se dnes.

Tradiční a stále velice populární portfolio „60/40“, tzn. portfolio, kdy 60 % je investováno do akcií a 40 % je investováno do vládních dluhopisů, už nebude dostačující. Nebo lépe řečeno, už mu odzvonilo. Pozsar rovněž vydává doporučení pro úpravu investičního portfolia a doporučuje složení „20/40/20/20“, kdy 20 % by měla být hotovost, 40 % akcie, 20 % dluhopisy a 20 % komodity. Část portfolia soustředěná na komodity by měla být tvořena zlatem, ropou a lithiem. Dále také komoditami jako je měď, kobalt a ostatní, co jsou potřebné pro přechod na „zelené“ energie, pro výstavbu a obnovu rozvodových sítí a pro elektromobily. [35]

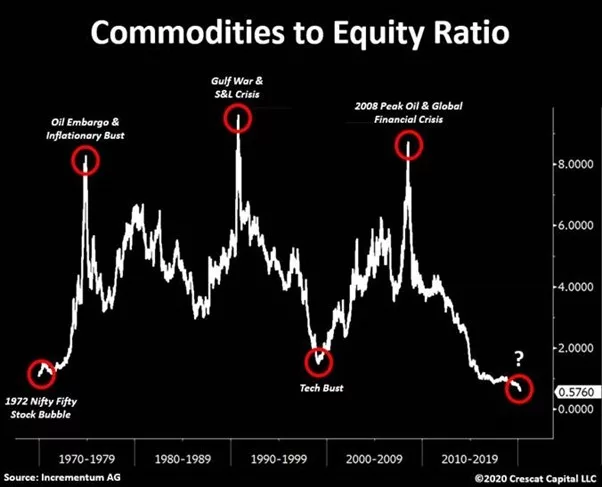

Mnoho lidí z řad těch nejsofistikovanějších profesionálních investorů se shoduje, že nikdy nezažili tak komplikované investiční prostředí jako to současné. Shodují se, že zlato je bezpečnou sázkou, ale vše ostatní je nejisté. Stanley Druckenmiller, další investiční legenda, má na komodity podobný názor jako Zoltan Pozsar. Vidí začátek dlouhého bull marketu právě v komoditách a zároveň předpovídá, že za 10 let nebude Dow Jones Industrial Index o mnoho výš, než je dnes. Podobný názor vyjadřují i profesor a finanční analytik Russell Napier, nebo investor a správce hedgeového fondu Felix Zulauf.

Jak dokládá graf níže, tak ceny komodit v porovnání s akciemi se dostaly na historická minima:

Mluví se i o „ztracené dekádě“ na akciových trzích, což je řada let, kdy se cena akcií pohybuje do strany. To není příliš povzbudivé pro lidi, kteří upřednostňují strategii „buy and hold“. Nicméně by to mohlo být zajímavé pro ty, co se věnují tradingu. Aktivní trading však není pro všechny, proto nemusí být špatný nápad diverzifikovat a rozšířit portfolio o komodity, a především o zlato. Namísto aktivního tradingu, pak může běžný investor pravidelně rebalancovat, tak jak se obecně doporučuje bez ohledu na investiční prostředí.

Závěr

„Je důležité pochopit, že mnoho důležitých informací se schovává přímo před očima.“

– Seymour Hersh, americký investigativní novinář

Evropa je stále energeticky závislá. Vyměnila energetickou závislost na Rusku za energetickou závislost na Spojených státech. V prvním případě alespoň mohla platit v měně, kterou si mohla sama tisknout, a to v eurech. V druhém případě musí platit v měně, kterou si nemůže tisknout, a to v dolarech. Pokud máte obchodníka, co je ochoten nechat si platit v měně, kterou si můžete tisknout, tak máte vždy možnost vytisknout si peníze, pokud vám zrovna chybí. Jakmile, ale máte obchodníka, který požaduje platbu v měně, kterou nemůžete tisknout a vy jste zrovna bez peněz, tak máte problém.

Evropa teď musí platit více za energie a to penězi, které musí získat odjinud, jelikož si je nemůže sama vytisknout. Dokud se to nezmění, pak můžeme počítat na delší dobu s vysokou inflací. Z celé patálie by nás mohl vysvobodit rozmach produktivity, který by byl postaven na spolehlivých a levných zdrojích energie v kombinaci s automatizací, stavící na umělé inteligenci a robotice. Je tomu ovšem potřeba otevřít cestu.

Nemusí být natolik komplikované analyzovat současnou situaci. To ale neznamená, že je možné předpovědět budoucnost. Proč? Svět je mnohem komplikovanější, než si uvědomujeme a než jsme si vůbec ochotni připustit. Je potřeba, abychom byli vždy pokorní a obezřetní. Dívali se na svět s otevřenou myslí a zároveň se opakovaně snažili zpochybňovat naše vlastní závěry. Naším cílem by mělo být objevit chyby v úsudku, napravit je a zvýšit si tím pravděpodobnost úspěchu do budoucna.

Jaká je motivace? V případě investování je to jednoduché. První motivací je nespálit se (nepřijít o peníze) a druhou je zhodnotit svůj kapitál (vydělat peníze). Zdravá skepse je nutná k tomu, abychom byli schopni dělat kroky tím správným směrem. A to nejen ty kroky investiční.

„Úspěšné investování je o tom, aby s vámi lidé souhlasili… ale až posléze.“

– Jim Grant, americký spisovatel a nakladatel

Na cestě světem investování a tradingu vám může pomoci XTB. Jejich přehledná platforma nabízí možnost jak investování, tak i tradingu zlata a ostatních zmíněných komodit. Dole je seznam užitečných odkazů na jejich ebooky, kurzy zdarma, a dokonce si můžete založit i testovací účet.

TRH SE ZLATEM 2022 – Research report XTB

Komoditní portfolio Vojtěcha Slováka

Vyzkoušet testovací účet u XTB

Aktuální zprávy z trhů a tržní analýzy

Zdroje:

[1] Kniha Principles for Dealing with the Changing World Order: Why Nations Succeed and Fail, autor: Ray Dalio

[2] ThePrint: Led by China, India, the 5 BRICS nations now contribute more to world GDP than industrialised G7

[3] International Monetary Fund: GDP based on PPP, share of world

[4] Visual Capitalist: Visualizing Countries Grouped by Their Largest Trading Partner (1960-2020)

[5] Forbes: China Used More Concrete In 3 Years Than The U.S. Used In The Entire 20th Century [Infographic]

[6] Bloomberg: The US Hasn’t Noticed That China-Made Cars Are Taking Over the World (původní článek)

[7] Forbes: China Overtakes Japan As The World’s Biggest Exporter Of Passenger Cars

[8] Our World In Data: Annual patent applications

[9] Bloomberg: China Is Running Out of Water and That’s Scary for Asia (původní článek)

[11] Silk Road Briefing: THE BELT AND ROAD INITIATIVE

[12] European Commission: Global Gateway: President von der Leyen announces major event on 21-22 June; tiskové prohlášení

[13] Financial Times: Biden declares Putin ‘isolated from the world’ and hints at more sanctions (původní článek)

[14] Bloomberg: Summers Warns US Is Getting ‘Lonely’ as Other Powers Band Together (původní článek)

[15] Politico.eu: We don’t want to decouple from China, but can’t be overreliant

[16] Statista: The World’s Biggest Arms Exporters

[17] European Union – The Diplomatic Service of the European Union: EU Ambassadors Annual Conference 2022: Opening speech by High Representative Josep Borrell [říjen 2022]

[18] Bloomberg: Saudi Arabia Snaps Up Russian Diesel and Sends Its Own to Europe (původní článek)

[19] Financial Times: BASF to downsize ‘permanently’ in Europe (původní článek)

[20] Knihy “The Mr. X Interviews: Volume 1 & 2”, autor: Luke Gromen

[21] Our world in data: Primary energy consumption from fossil fuels, nuclear and renewables, World

[22] Our world in data: Energy consumption by source, World

[23] Bitcoin Magazine: STRUCTURAL ADJUSTMENT: HOW THE IMF AND WORLD BANK REPRESS POOR COUNTRIES AND FUNNEL THEIR RESOURCES TO RICH ONES

[24] Kathleen Tyson na Twitteru

[25] PayPal Co-Founder Peter Thiel – Bitcoin Keynote – Bitcoin 2022 Conference

[26] Business Insider: Treasury Secretary Janet Yellen says to expect a gradual decline in the dollar’s share of global reserves, but greenback remains dominant

[27] Gainesville Coins: poměr zlata a cizích měn v rezervách centrálních bank

[28] International Monetary Fund: “Gold as International Reserves: A Barbarous Relic No More?”

[29] Reuters: Column: China slips away from Treasuries but sticks with dollar bonds

[30] Bloomberg: Russia’s Yearslong Quest to Quit Dollar Eases Impact of Sanctions (původní článek)

[31] Bloomberg: BRICS Nations Say New Currency May Offer Shield From Sanctions (původní článek)

[32] Foreign Policy: A BRICS Currency Could Shake the Dollar’s Dominance

[33] CNN: Mullen: Debt is top national security threat

[34] Bank for International Settlements: Project mBridge: Connecting economies through CBDC

[35] Credit Suisse – Investment Solutions & Sustainability Global: War and Peace; autor: Zoltan Pozsar [leden 2023]

[36] Studie z University of Cambridge: A World Divided [říjen 2022]

[37] Bourse & Bazaar Foundation: Special Report

[38] International Monetary Fund: Real GDP growth (Annual percent change)